Por Procure Latam

Por Procure Latam

17 de Noviembre, 2025

No aparece en los reportes de inflación, pero sostiene la operación todos los días: en plantas, hospitales, oficinas, colegios, casinos y faenas. El papel higiénico, las servilletas y las toallas de papel forman parte del engranaje invisible que permite que una organización funcione. Tras un shock histórico en 2021–2022 y dos años de corrección, esta categoría entra en una nueva etapa: más competencia, más marcas propias y una sensibilidad cada vez mayor a lo que ocurre en la celulosa y en las rutas marítimas.

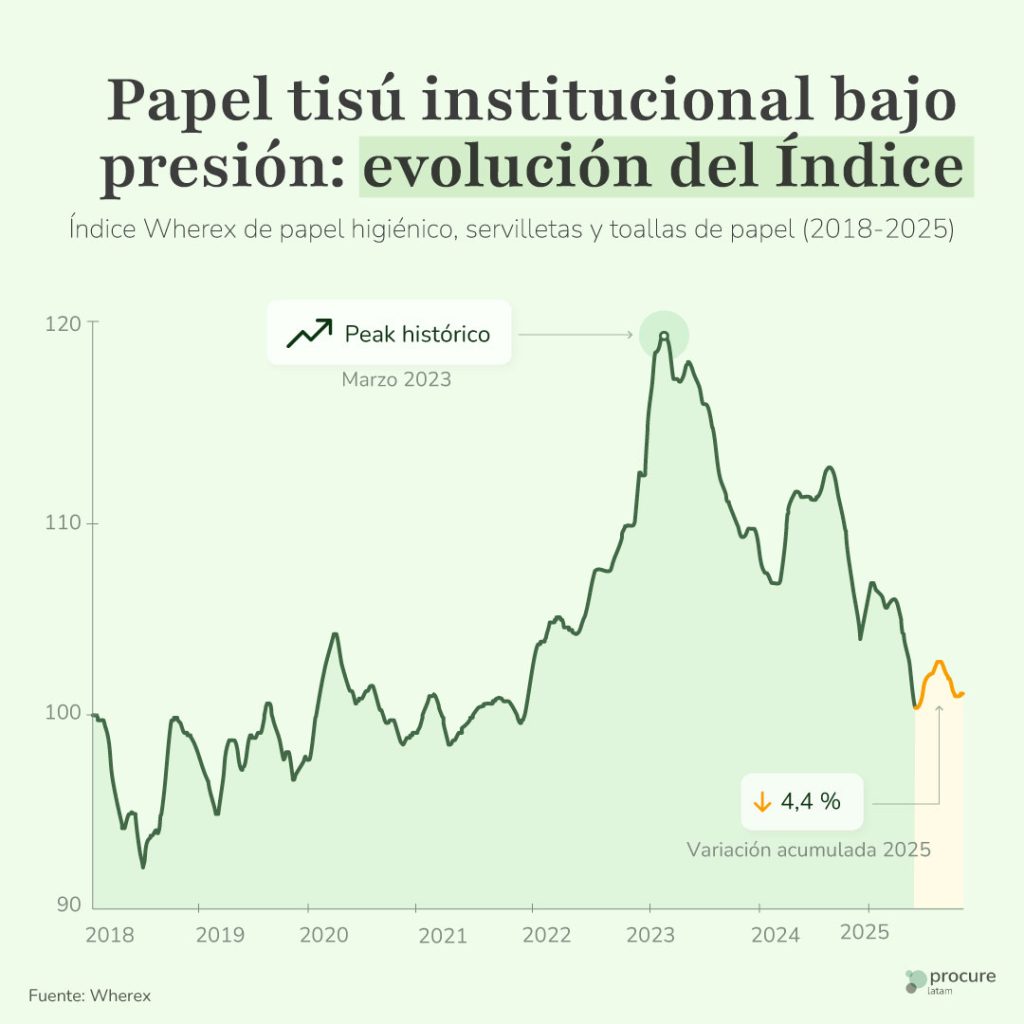

La trayectoria de la categoría se entiende mejor como una historia en tres fases bien marcadas.

2018–2020: la calma previa. Variaciones pequeñas, entre un 1% y 3% al año. Una categoría estable, sin sobresaltos y con reajustes moderados.

2021–2022: el quiebre. La celulosa llega a máximos históricos, los fletes alcanzan valores cuatro veces superiores a los pre-pandemia y los contratos institucionales se reajustan de forma acelerada. Solo en 2022, el índice sube cerca de 10%.

2023–2025: el desinflado. Dos años consecutivos de caídas (cerca de un 3 % en 2023 y 2024) más una caída del 4.4% en 2025. La categoría comienza a reacomodarse sobre una base de costos más razonable.

Para compras, el mensaje es claro: estamos en una ventana donde es posible renegociar con fundamentos, pero sin perder de vista los riesgos de un nuevo pulso de celulosa o un shock logístico.

La celulosa —en sus variantes NBSK y BHKP— es el principal insumo del papel tisú institucional. Su comportamiento define gran parte del precio final.

2021–2022: NBSK y BHKP alcanzan máximos históricos, empujando alzas en toda la cadena.

2023: ambas caen cerca de un 20%. Este descenso abre espacio para renegociaciones.

2024–2025: la celulosa se estabiliza en niveles razonables, sin señales de un boom, pero con riesgos latentes.

La fibra reciclada (OCC) también juega un rol relevante, especialmente en toallas y servilletas. Sus precios cayeron fuerte en 2024–2025, generando alivio adicional para el segmento institucional.

El uso de reciclado crece por razones de costo y sostenibilidad. En un contexto de precios OCC más bajos, las organizaciones tienen un incentivo adicional para abrir especificaciones técnicas a productos reciclados donde la higiene lo permite.

Softys/CMPC y otros líderes regionales dominan la capacidad de tisú en la región. Su integración hacia atrás —especialmente en celulosa— les permite manejar mejor ciclos de costos y abastecimiento.

México, Perú, Chile y Colombia reciben el impacto de los nuevos proyectos de tisú que se han puesto en marcha entre 2023 y 2025, aumentando la disponibilidad y presionando precios.

El papel tisú depende de rutas marítimas largas:

Incluso con volatilidad moderada, esta categoría sigue siendo sensible a los costos de transporte por su volumen y baja densidad.

La demanda institucional (AFH: hospitales, oficinas, plantas, restaurantes, hoteles) mantiene su crecimiento, incluso con economías débiles. Los estándares de higiene post-pandemia elevan el consumo estructural.

El avance de marcas propias es uno de los cambios más profundos del mercado. En varios países de Latinoamérica, ya representan entre 10% y 15% del valor de ventas.

Esta presión competitiva explica gran parte del ajuste 2023–2025. Además, se observa:

Para compras, esto abre una oportunidad para revisar especificaciones sin sacrificar desempeño.

Escenario base: celulosa estable, fletes contenidos y competencia intensa. Precios moviéndose en una banda estrecha.

Escenario alcista: un repunte simultáneo de celulosa y logística podría tensionar la categoría en 12–18 meses.

Escenario de oportunidad: insumos contenidos + sobrecapacidad → condiciones para contratos de 2–3 años con fórmulas de indexación favorables.

Compártelo con tu red y sigamos fortaleciendo juntos la comunidad de líderes en compras y procurement en Latinoamérica.